Форма с0931 образец заполнения. Сообщение о закрытии обособленного подразделения Форма сообщения n с 09 3

Гражданский кодекс утверждает, что юр. лица могут открывать подразделения, которые находятся на значительном расстоянии от головного офиса, т. е. в других регионах России или в том же населенном пункте. К подразделению относится также филиал и представительство, иное обособленное, но первое включает в себя более широкое понятие согласно Налоговому кодексу.

Так, обособленным считается подразделение, оборудованное стационарными рабочими местами, т. е. созданными для функционирования на период более 1 месяца. Признать его обособленным следует независимо от того, создание отображено в учредительных документах или нет, и какими полномочиями подразделение наделили.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

В НК также говорится, что организация вправе осуществлять ХД через открытое обособленное удаленное подразделение. Если у подразделения будут налицо все признаки обособленности, то его следует по месту нахождения поставить на налоговый учет в ФНС и зарегистрировать в других Фондах.

Итак, к признакам следует относить его территориальную удаленность, наличие стационарных рабочих мест и возможность функционировать на протяжении более 1 месяца. Необходимость в функционировании обособленных подразделений нередко отпадает, поэтому компания может принять решение их закрыть или ликвидировать.

После того, как будет вынесено официальное решение, предприятию требуется в течение 3 дней отправить в НО по месту нахождения главного офиса сообщение о закрытии обособленного подразделения, для его оформления предусмотрена унифицированная форма С-09-3-2.

Инспекция, рассмотрев сообщение, обязана направить его копию в налоговую по месту, где расположено подразделение. Также необходимо учитывать, что подразделение придется снять с учета в налоговой и других фондах. У налоговой по месту расположения подразделения будет 10 дней, чтобы снять его с учета, после чего о снятии будет извещен головной офис предприятия.

Стандартные требования

К ликвидации подразделения предъявляются определенные требования, которые законодатель упоминает в нормативных актах, там же оговорен порядок прохождения процедуры, особенности ликвидации и действия, которые потребуется совершить налоговой в ответ на сообщение предприятия.

Упоминания в законе

Информация о территориально обособленном подразделении и сообщении, которое требуется направить в налоговую по поводу прекращения его деятельности, изложена законодателем в определенных нормативных актах:

| В Гражданском кодексе, в ст. 55 | Там говорится, что законодатель позволяет создавать структурные территориально удаленные подразделения. Их деятельность и круг функций должны регулироваться внутренними положениями основного предприятия. |

| В Налоговом кодексе | В статье:

|

| В Приказе № ММВ-7-6/362 от 09.06.11 (в нов. ред. от 11.08.15) | Утверждается форма С-09-3-2 и ее формат, порядок заполнения, а также возможность представления ее в налоговую по телекоммуникационному каналу связи. |

| В Практическом пособии по налогу на прибыль (Путеводитель по налогам) | Сообщается, в какие сроки необходимо направить сообщение в НО, и в течение какого периода подразделение закроется. Данным пособием рассматриваются положения ст. 23 и 84 НК. |

| В Путеводителе по бюджетному учету и налогам, Практическом пособии по страхованию | Сообщается, что при ликвидации (закрытии, реорганизации) обособленного подразделения предприятие обязано представить в бюджетные Фонды уведомления. |

Общий порядок и юридическая поддержка

Распоряжением совета директоров, учредителей или руководителя записи о создании рабочих мест и наделении подразделения определенными полномочиями могут присутствовать в учредительных документах или внутренних положениях.

Понятие о рабочем месте изложено в Трудовом кодексе. Там говорится, что под ним следует понимать место, куда должен выезжать нанятый сотрудник для выполнения должностных обязанностей.

В другом случае он должен там постоянно присутствовать, а поэтому проживать поблизости. Если рабочие места не были организованы предприятием, то нельзя говорить о наличии у него подразделения и, тем более, его закрытии.

Помимо прочего при открытии подразделения предприятие обязано внести о нем сведения в ЕГРЮЛ, а по месту расположения встать на учет в ФНС и другие Фонды, чтобы иметь возможность сдавать отчетность и оплачивать налоги. Когда удаленный офис требуется закрыть, соответственно информация об этом представляется в налоговую и Фонды, где он стоит на учете.

Законодатель не описывает в точности процедуру закрытия подразделения, но логически можно прийти к выводу, что головному офису требуется:

- оформить решение о прекращении деятельности подразделения аналогичное тому, которое было создано при его открытии;

- налоговая обязана зарегистрировать оба решения руководства предприятия и внести соответствующие сведения в базу данных о предприятии.

Необходимо также учитывать, что в первом случае при открытии подразделения НО уведомляется в течение месяца, во втором, при закрытии, – в течение 3 дней. При ликвидации потребуется соблюсти четкие требования процедуры, а она связана с увольнением или переводом работников, уведомлением не только налоговой, но и других Фондов, поэтому придется учитывать сроки представления им информации.

Решение об открытии и закрытии подразделения принимается на общем собрании участников большинством голосов. В другом случае его может принять коллегиальный или единоличный орган предприятия, в акционерном обществе – совет директоров. В любом случае решение об открытии и закрытии оформляется протоколом.

Особенности ликвидации

Если информация об открытии подразделения была внесена в учредительные документы, то потребуется внести в них изменения о закрытии.

В этом случае, помимо сообщения по унифицированной форме, в налоговую по месту расположения головного офиса представляется:

- протокол собрания участников или совета директоров (в нем излагается решение о прекращении деятельности с внесением изменений в устав);

- копия нового устава предприятия (2 шт.);

- заявление о необходимости внести изменения в устав по форме Р13001 (требуется заполнение только некоторых листов);

- сообщение по форме С-09-3-2;

- квитанция об оплате госпошлины.

Уведомлять кредиторов о том, что ликвидируется подразделение, не нужно, т. к. оно не является отдельным юридическим лицом. Но уведомить работников о сокращении в связи с закрытием подразделения придется за 2–3 месяца по требованиям ТК. Поэтому придется подать сведения по месту расположения подразделения в трудовую инспекцию и службу занятости.

Также, по месту, где расположено подразделение необходимо подать в ИФНС:

- свидетельство юр. лица о его постановке на учет плательщика налогов;

- копию протокола собрания или совета директоров и нового устава;

- заявление с просьбой о снятии с учета подразделения.

Когда в уставе при открытии подразделения не было записи, то при закрытии его редакцию менять не нужно, поэтому налоговой потребуется изменить только сведения о предприятии, которые записаны в ЕГРЮЛ.

Поэтому подаются только:

- сообщение С-09-3-2;

- заявление по форме Р14001.

Госпошлина при этом не оплачивается, а обособленное подразделение будет снято с учета по месту регистрации по факту того, что в ЕГРЮЛ будут внесены изменения. После того как в инспекцию поступит заявление о снятии с учета, она обязана провести налоговую проверку в течение 10–14 дней, после чего будет закончена процедура снятия с учета.

При этом необходимо понимать, что существует разница между ликвидацией целого предприятия и его обособленного подразделения. Так, подразделение не может обладать таким юридическим статусом, как целое юр. лицо, поэтому после его ликвидации предприятие продолжит работать, сохранив за собой права и обязанности.

Но права, различные обязательства, имущество подразделения после закрытия перейдут к основному предприятию. При закрытии подразделения не может быть назначен ликвидатор и ликвидационная комиссия, не формируется ликвидационный баланс, как это происходит при ликвидации юр. лица целиком.

Действия предприятия и инспекции

При закрытии обособленного подразделения требуется:

| Предприятию |

|

| Налоговой |

|

Если 3-дневный срок будет пропущен, то НО имеет право выписать штрафы – предприятию в пределах 200 руб. и его руководителю на сумму 300–500 руб.

Условия сообщения о закрытии обособленного подразделения

В НК в ст. 23 говорится, что о прекращении деятельности подразделения и его закрытии главный офис обязан сообщить в налоговую в течение 3 дней. Форма сообщения, порядок ее заполнения были утверждены еще в 2011 г. (в нов. ред. в 2019 г.) Приказом ФНС. Дополнительно руководству предприятия следует учитывать, что подразделение снимается с учета в территориальном отделении ПФ, как страхователь.

Туда представляется:

- заявление о снятии с учета;

- копия решения или протокола собрания, это также может быть приказ или распоряжение руководства о том, что подразделение закрывается.

После этого снятие с учета в ПФР должно произойти в течение 5 дней. Снять подразделение, как страхователя с учета потребуется и в территориальном ФСС.

На основании Приказа Министерства Труда № 576н (25.10.13 г.) туда потребуется подать:

- заявление установленного образца, его форма утверждена приложением к Приказу;

- копии бумаг, подтверждающих, что полномочия подразделения прекращаются, а значит, закрывается расчетный счет, не будет формироваться отдельный бухгалтерский баланс, выплачиваться зарплата сотрудникам.

После этого территориальное отделение ФСС передаст по месту, где зарегистрировано предприятие информацию о том, что его подразделение снято с учета. Куда подавать документы для снятия в Фонде обязательного медстрахования? Самостоятельно сниматься в территориальном отделении ФФОМС не нужно, информацию туда передаст ПФР.

Что нужно сделать для этого

Порядок, как стать и сняться с учета в ФНС по месту, где находится обособленное подразделение, утвержден законодателем Приказом Министерства финансов № 114н (05.11.09 г.). В п. 9 указано, что после принятия решения снятие с учета в НО происходит только по заявлению предприятия.

Инспекция должна снять подразделение с учета в течение 10 дней, но не раньше, чем закончится на нем налоговая проверка. О том, что подразделение снято с учета инспекция по месту его расположения оформляет уведомление и отсылает его предприятию. Форма уведомления установлена ФНС.

Датой, когда подразделение считается снятым с учета, будет день внесения сведений в ЕГРЮЛ о том, что его деятельность прекращена. Но снять с учета подразделение инспекция не сможет, пока не осуществит проверку, если решение о ее проведении было принято налоговой службой до того, как произошло снятие. Точно так же закрыть подразделение не сможет предприятие, пока не закончится проверка.

После окончания проверки будет выдана справка о проведении и сроках, когда она осуществлялась, только тогда произойдет снятие с налогового учета. Необходимо учитывать, что самостоятельная проверка подразделения не может осуществляться инспекцией, но только в рамках проверки целого предприятия.

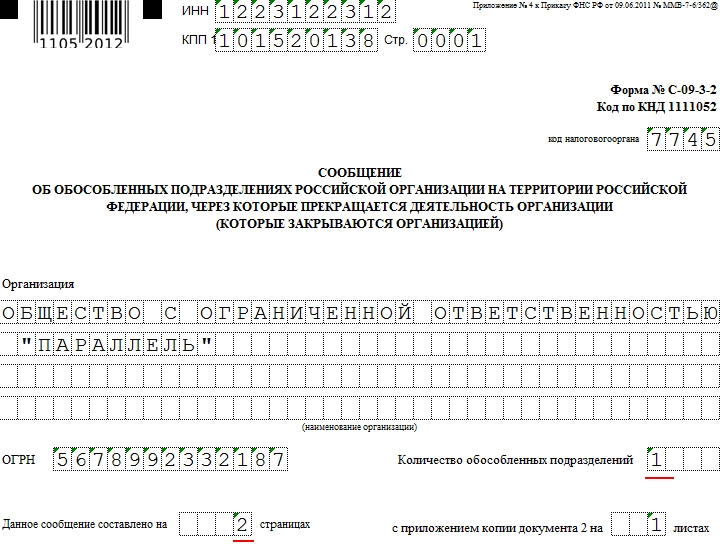

Нередко считают, что сообщение по форме С-09-3-2 отменяет действие формы С-09-3-1, но это не так. Рассмотрев образец заполнения С-09-3-2, можно увидеть, что там содержится информация о прекращении деятельности подразделения. Заполнять форму следует шариковой ручкой с черной пастой от руки или на компьютере.

Информация размещается согласно предложенным полям, строкам и клеточкам печатными буквами так, чтобы в одну клеточку, например, помещался 1 символ. Другое заполнение наравне с исправлениями будет считаться ошибкой, что не позволит предприятию сдать форму вовремя.

Если документ подается в электронном виде по телекоммуникационному каналу связи, то он заверяется УКЭП, которую должно иметь предприятие. В другом случае при подаче формы на бумажном носителе ее подписывает руководитель или уполномоченное лицо, действующее на основании доверенности.

Форма С-09-3-1 — образец страницы 1

Форма С-09-3-1 — образец страницы 1

Форма С-09-3-1 — образец страницы 2

Форма С-09-3-1 — образец страницы 2

Номера страниц формы должны состоять из 4 символов, типа 0001 и так далее, причем титульный лист нумеруется, как первый, а первая страница в приложении, как второй – 0002. В зависимости от того, сколько предполагается закрыть подразделений, столько придется заполнить страниц приложения, т. е. информация об одном закрывающемся подразделении размещается на 1 странице.

На титульном листе, который считается первым, указывают КПП предприятия, а на каждом листе приложения – коды подразделений, которые закрываются. Все данные, вносимые в сообщение должны совпадать с теми, которые представлялись при открытии подразделений в форме С-09-3-1.

Обязательные процедуры

Другими обязательными процедурами, которые придется пройти, прежде чем подразделение полностью закроется, является обязательная уплата налогов и страховых взносов, а также увольнение сотрудников по требованиям ТК. При этом также придется соблюсти сроки сдачи отчетности и уплаты начисленных платежей.

Снятие с учёта

Сообщить о снятии в ПФ, ФСС и другие необходимо в течение месяца с момента, как предприятие будет ликвидировано. Для документов, которые представляются в Фонды, имеет значение, находилось подразделение на выделенном балансе, платило самостоятельно своим сотрудникам зарплату, был ли у него расчетный счет.

В зависимости от этого, помимо заявления о снятии с учета и копии решения о прекращении деятельности, придется представить другие бумаги. Если в ПФ снятие происходит в течение 5 дней, то в ФСС в течение 2 недель. На оплату взносов после подачи отчетности отводится 15 дней.

Оплата налогов

В отношении налога на прибыль подразделению придется представить в налоговую по месту своего расположения уточненную декларацию и дополнительно декларации за период(ы), который считается:

- текущим;

- отчетным после закрытия подразделения.

В декларации на титульном листе указываются коды КПП и ОКТМО закрытого подразделения, которое ранее оплачивало налог на прибыль в данном регионе. Но представляется декларация по месту, где располагается новое подразделение или головной офис.

Увольнение сотрудников

Увольнять сотрудников разрешается несколькими способами, в зависимости от того, где расположено подразделение по отношению к главному офису:

| По сокращению штатов | Когда подразделение и главный офис находятся в одном населенном пункте. В этом случае сокращение должно иметь экономическое и техническое обоснование. До расторжения трудовых соглашений в Центр занятости и трудовую инспекцию направляется уведомление о предстоящем сокращении, прилагаются специальные ведомости о работниках, занимаемых должностях, окладах. Например, если предполагается передать сотрудников Центру занятости в 2019 году, то подать информацию туда придется еще в конце 2019 года, в данном случае календарный год не будет играть роль, главное требование – это предупреждение работников и передача информации о них за 3 месяца. |

| По причине ликвидации | Происходит, когда территориально подразделение находится далеко от главного офиса. В этом случае предложить работникам работать на том же предприятии, но только в другом месте, невозможно, поэтому они предупреждаются о предстоящем увольнении за 2 месяца. В это же время направляется информация в Центр занятости и трудовую инспекцию. Полный расчет с работниками по зарплате и другим выплатам происходит в последний рабочий день. |

Фактически в первом случае работникам могут предложить занять свободные вакантные места, если они будут в наличии, а в другом нет.

Филиал и представительства

Сведения об открытых у предприятия филиалах или представительствах обязательно содержаться в учредительных документах и в .

Снятие с учета происходит также через налоговую после подачи тех же документов:

- заявления;

- сообщения;

- копии решения;

- 2 копий уставов в новой редакции;

- квитанции об уплате госпошлины.

Как и в случае с обособленным подразделением сообщение вместе с документами подается по месту расположения главного офиса, а снятие происходит в территориальном отделении НО, где филиал или представительство находится на учете.

Сроки подачи документов те же – 3 дня, затем налоговой отводится 5 дней для внесения изменения в ЕГРЮЛ в отношении данного предприятия и еще 5 дней на снятие филиала или представительства с учета.

Если филиал или представительство было создано предприятием после 1 сентября 2019 г. и оно закрывается, то достаточно внесения изменений в ЕГРЮЛ. Поэтому следует подать заявление по форме Р14001 и сообщение о закрытии обособленного подразделения, которым может быть филиал или представительство.

Гражданским кодексом предусмотрено, что предприятию можно создавать также иные подразделения, которые согласно законодательству признаются обособленными. Процедура их закрытия ничем не отличается от описанной выше. Отличие заключается в том, что подавать дополнительные документы к сообщению и заявлению по форме Р14001 не нужно, как и не следует оплачивать госпошлину.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

Компания вправе открывать свои подразделения на территориях, отличных от территории нахождения головной организации. Это могут быть филиалы, представительства или подразделения иного вида – главной характеристикой обособленного подразделения является его территориальная удаленность и наличие как минимум одного стационарного рабочего места , оборудованного для работы.

Уведомление об открытии обособленного подразделения в ИФНС

О создании , каких-либо изменениях в ранее предоставленных сведениях, о закрытии подразделений необходимо сообщать в контролирующие ведомства . Куда подавать сообщение об открытии обособленного подразделения? Если это не филиал и не представительство, компания должна сообщить о создании подразделения в налоговую инспекцию по месту нахождения организации (не ОП). О создании новых филиалов или представительств сообщать дополнительно не нужно, поскольку сведения о них должны быть указаны в ЕГРЮЛ. Сообщение в ИФНС об открытии обособленного подразделения необходимо отправить не позже срока продолжительностью в 1 месяц.

Для такого случая есть утвержденная форма сообщения С-09-3-1. Форма уведомления о создании обособленного подразделения утверждена приказом ФНС России № ММВ-7-6/362 от 9 июня 2011 г.

Образец заполнения сообщения о создании обособленного подразделения

Итак, для сообщения налоговой инспекции о том, что у вас появилось обособленное подразделение, необходимо воспользоваться унифицированной формой С-09-3-1. Кроме того, налоговой инспекцией утвержден и порядок заполнения формы.

Как заполнить форму С-09-3-1? Давайте разберемся.

В шапке бланка укажите ИНН и КПП компании. В графе «Код налогового органа» необходимо указать код, которым идентифицируется налоговая инспекция, в которую предоставляется сообщение.

Далее идет основная часть заявления С-09-3-1. Название нужно указывать полностью, ровно так, как указано в учредительных документах компании. Далее необходимо указать ОГРН и количество подразделений. Не путайте: в поле, где необходимо указать число подразделений, необходимо указать то их количество, о создании которых вы хотите сообщить с помощью формы №С-09-3-1.

Если компания хочет сообщить об открытии подразделения, то в поле «Сообщает» необходимо поставить 1. В поле «Данное сообщение составлено на» укажите количество листов. Если вы хотите открыть не одно подразделение, то количество листов С-09-3-1 увеличится, так как на каждое подразделение, которая компания хочет открыть, заполняется отдельный лист. Количество листов указывается в следующем формате «2---». В поле «с приложением копии документа на» необходимо написать количество листов копий документов, подтверждающих полномочия представителя.

Второй лист сообщения об открытии обособленного подразделения (образец заполнения вы найдете ниже) содержит сведения об обособленном подразделении. Проставьте ИНН и КПП организации, номер страницы. Поле «КПП 3» заполняется в случае, если в инспекцию сообщается о внесении изменений.

В поле «Наименование» укажите, при наличии, название подразделения. Затем укажите полный адрес места нахождения подразделения. Обратите внимание, как заполнен этот пункт в образце заполнения заявления С-09-3-1, представленном ниже. Если вы заполняете данные об адресе обособленного подразделения для Москвы и Санкт-Петербурга, то поля «Район» и «Город» заполнять не нужно. В поле «Дата создания» укажите число, когда обособленное подразделение было создано. Заявление подписывает лицо, подтверждающее достоверность изложенных сведений.

Кто имеет право на получение вычета Если налогоплательщик является резидентом или гражданином России, получает доход, который облагается налогом, и тратит свои денежные средства на обучение свое, ребенка, сестры, брата или подопечного, то у него есть право обратиться в отдел налоговой инспекции для возврата части потраченных денег. Учтите! Закон устанавливает определенные правила по форме обучения и по возрасту лиц, получающих образование:

- для гражданина, заявляющего право на возврат налогового вычета, возраст форма обучения могут быть любыми;

- дети заявителя, возраст до 24 лет, по очной форме обучения;

- подопечные заявителя, возраст до 18 лет, по очной форме обучения;

- бывшие подопечные заявителя, возраст до 24 лет, по очной форме обучения;

- сестра или брат, до 24 лет, по очной форме обучения.

Посмотрите видео.

Форма с-09-3-1. регистрация обособленного подразделения

Ваша организация открывает обособленное подразделение. Вы уже точно определились, что у вас будет именно просто подразделение, а не филиал или представительство. Также вы знаете дату его создания. Надо ли подавать сообщение о создании обособленного подразделения? Регистрировать ли его по месту нахождения? Какие документы, в какой срок и куда подавать? Как заполнить уведомление правильно, чтобы не пришлось его переделывать? Сейчас мы подробно все разберем.

Сообщение о создании обособленного подразделения Итак, первое, что нам предстоит сделать – уведомить налоговую инспекцию по месту нахождения организации. Эта обязанность установлена пп.3 п.2 ст.23 НК. Срок уведомления – один месяц со дня создания обособленного подразделения. Давайте сразу посмотрим, что вам грозит, если срок будет пропущен (ст.116, ст.117 НК, ст.15.3 КоАП).

Форма с-09-3-2. сообщение о закрытии обособленного подразделения

Как получить налоговый вычет 13% за обучение: Особенности вычета за обучение Налоговой кодекс России предусматривает право на возврат из бюджета части потраченных денег налогоплательщиком при оплате за обучение. Возвращение налоговых вычетов происходит за счет того, что налоговая база по НДФЛ уменьшается на сумму расходов. А само уменьшение согласно статье 219 Налогового кодекса РФ является видом социальных налоговых вычетов.

Запомните! Обуславливается этот вид социальных вычетов подпунктом 2 пункта 1 и пунктом 2 статьи 219 НК РФ:

- можно осуществить возврат за собственное обучение и за учебу детей, братьев, сестер и опекаемых;

- учебное заведение имеет лицензию в обязательном порядке;

- если осуществляется возврат за свое обучение, то тут нет ограничения по возрасту и форме обучения, ограничено только суммой потраченных денежных средств.

Форма с-09-3-1 (образец прилагается)

Код из этого классификатора показывает, к какому муниципальному образованию относится составитель заявления на возврат налогового вычета. ЧИТАЙТЕ ТАКЖЕ: Как быть, если налоговая служба требует вернуть вычет? Для физических лиц код определить можно по месту его регистрации. А вот КБК расшифровывается как код бюджетной классификации.

Каждому налогу и действию над ним соответствует свой код. В заявлении на возврат, которое подается в 2018 году, необходимо указывать следующий код КБК 18210102010011000110 Если заявление составляется самостоятельно, то указывать ОКТМО и КБК не обязательно. Они обязательны только для бланка, разработанного федеральной налоговой службой.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Сообщение о закрытии обособленного подразделения

Инфо

Всегда проверяйте соответствие данных, чтобы случайно не закрыть работающее отделение. В случае ошибки можно подать заявление в ФНС, однако нет гарантии, что оно будет рассмотрено. Данные по ОП должны совпадать с теми, которые были указаны в форме С-09-3-1 при открытии представительства.Помните основные принципы заполнения документов, подающихся в налоговые и другие гос.органы: одна ячейка - один символ.

Если КПП филиала и ИНН уполномоченного лица отсутствуют, заполнять соответствующие поля не нужно. Сроки и особенности подачи формы С-09-3-2 Сообщение С-09-3-2 подается не позднее, чем за три дня после того, как было вынесено решение о закрытии филиала. Копия этого решения, равно как и документ, удостоверяющий личность руководителя (доверенность на представителя) прилагается к документу.

Напоминаем, что за несвоевременно поданную форму налагается штраф за каждый день просрочки.

Учёт обособленных подразделений

Указанная форма применяется для случаев открытия обособленных подразделений, не являющихся филиалами и представительствами. Заполнение формы заявления об открытии обособленного подразделения В настоящее время на сайте ФНС РФ www.nalog.ru можно найти бланк С-09-3-1 за 2016 год и скачать его бесплатно. Также бланк заявления можно скачать по ссылке или найти в справочно-правовой системе «Консультант+».

Скачивание формы с использованием других источников не гарантирует ее соответствие официально утвержденному бланку. Указанная форма заявления подается в налоговую инспекцию только в случае открытия подразделения, не являющегося представительством или филиалом. После того как бланк формы С-09-3-1 скачан, можно переходить к его заполнению.

Если форма изготавливается с использованием оргтехники, то ее заполнение осуществляется шрифтом Courier New высотой 16 - 18 пунктов.

Подаем сообщение о создании обособленного подразделения

Форма сообщения Форма № С-09-3-1«Сообщение о создании на территории Российской Федерации обособленных подразделений (за исключением филиалов и представительств) российской организации и об изменениях в ранее сообщенные сведения о таких обособленных подразделениях»(rar) Приказ ФНС России от 09.06.2011 № ММВ-7-6/ Подача сообщения о снятии с учета иного обособленного подразделения ^К началу страницы Налогоплательщики – организации обязаны сообщать в налоговый орган по месту нахождения организации обо всех обособленных подразделениях российской организации на территории Российской Федерации, через которые прекращается деятельность этой организации (которые закрываются этой организацией) в течение трех дней со дня прекращения деятельности российской организации через иное обособленное подразделение (закрытия иного обособленного подразделения) (пп. 3.1 п. 2 ст. 23 НК РФ).

Бланк заявления об открытии обособленного подразделения

Как закрыть обособленное подразделение (филиал или представительство) Закрытие филиала (представительства) Что делать вашей компании Что сделают инспекторы Подайте в ИФНС месту регистрации головного офиса (подп. 3 п. 2 ст. 23 НК РФ, п 1 ст. 17 Закона от 08.08.2001 № 129-ФЗ):– заявление о госрегистрации изменений в учредительные документы по форме № Р13001; – решение о внесении изменений в учредительные документы. В связи с закрытием филиала (представительства); – изменения, вносимые в учредительные документы. Или учредительные документы в новой редакции (в двух экземплярах); – сообщение по форме № С-09-3-2.

Допустим, если предприятие переносит (меняет адреса) трех ОПов, то документ увеличится до 4 страниц. И это должно быть отмечено в соответствующей ячейке: Важно то, от чьего лица подается форма. Если это - директор предприятия (код - 3), то в графе “Наименование документа, подтверждающего полномочия” указываем “Паспорт” и в нижеследующей строке - серию и номер паспорта. Если заявителем выступает представитель организации (код - 4), то наименование - доверенность. Эти документы обязательно должны присутствовать при личной подаче в ФНС. Следует разграничивать КПП. На титульной странице указывается код основного юрлица, в приложении - подразделений. Поскольку по закону код причины постановки на учет имеет не каждое предприятие, это поле может оставаться незаполненным. После подачи С-09-3-1 ОП может быть присвоен КПП, о чем есть отметка в нижней части формы (см. приложение).

Наверху вы напишете ИНН и КПП головной организации, далее код налогового органа, где стоит на учете головная организация, название организации полностью (без сокращений), ОГРН. Далее нужно указать количество обособленных подразделений, которые у вас создаются. Это связано с тем, что одним сообщением можно зарегистрировать сразу несколько обособок.

В этом случае вторых листов будет столько, сколько обособок регистрируется – для каждой свой лист. Титульный общий для всех. В нашем примере будет одно новое подразделение, поэтому сообщение подается на 2 листах, укажем это. Сообщает – выбираем 1 – о создании. Достоверность данных обычно подтверждает директор, поэтому в поле ставим цифру 3, а далее пишем его ФИО. Для него пишем ИНН (если получен), телефон организации и e-mail при наличии. После заполнения сообщения нужно будет на титульном листе поставить подпись руководителя и дату заполнения.

Сообщение по форме С-09-3-2 используется для того, чтобы известить ФНС о закрытии обособленного подразделения. Этот документ подается головным офисом по месту регистрации основного юрлица.

Принято считать это сообщение отменяющим действие С-09-3-1, однако это частичное заблуждение. Различие форм и С-09-3-2 в том, что последняя охватывает (а точнее — позволяет прекратить) деятельность представительства, филиала или другого типа ОП, что ясно указано в форме сообщения. Подать ее может как руководитель, так и представитель компании, который имеет соответствующую доверенность.

Образец заполнения и пустой бланк формы С-09-3-2

ФАЙЛЫ

Виды подразделений, которые могут быть закрыты по С-09-3-2

На второй странице формы даётся выбрать с помощью проставления цифры в соответствующую ячейку, какой вид подразделения мы закрываем, всего их три:

- филиал;

- представительство;

- иное обособленное подразделение.

Заполнение полей формы С-09-3-2

Данная форма считывается машинно, поэтому, если вы заполняете ее от руки, используйте черную шариковую ручку и указывайте информацию печатными заглавными буквами. Одна ячейка рассчитана только под один символ, так что несколько символов в одном поле будут ошибкой. Сообщения с ошибками и исправлениями не принимаются.

Формы, которые подаются в электронном виде, должны быть заверены электронной подписью.

Лицом с правом подписи является либо руководитель компании (код 3), либо уполномоченный представитель (код 4).

Номера страниц указываются в четырехзначном формате, т.е. титульная страница — 0001, а первая страница приложения — 0002.

Приложение может быть приведено на стольких страницах, сколько представительств планируется закрыть. Эта цифра отражена в начале документа.

Количество закрываемых ОП равно количеству страниц в приложении и на 1 меньше, чем общее количество страниц в сообщении:

Обратите внимание! На первой странице указывается КПП основного юрлица, а в приложении — подразделения, подлежащего закрытию. Всегда проверяйте соответствие данных, чтобы случайно не закрыть работающее отделение. В случае ошибки можно подать заявление в ФНС, однако нет гарантии, что оно будет рассмотрено.

Данные по ОП должны совпадать с теми, которые были указаны в форме С-09-3-1 при открытии представительства.

Помните основные принципы заполнения документов, подающихся в налоговые и другие гос.органы: одна ячейка — один символ.

Если КПП филиала и ИНН уполномоченного лица отсутствуют, заполнять соответствующие поля не нужно.

Сроки и особенности подачи формы С-09-3-2

Сообщение С-09-3-2 подается не позднее, чем за три дня после того, как было вынесено решение о закрытии филиала . Копия этого решения, равно как и документ, удостоверяющий личность руководителя (доверенность на представителя) прилагается к документу. Напоминаем, что за несвоевременно поданную форму налагается штраф за каждый день просрочки.

В случае, если ликвидируется не ОП, а филиал, следует, кроме прочего, приложить к сообщению копию решения о внесении изменений в уставной документ, форму Р13002 или уведомление об изменениях в Уставе и .

После того, как документы были сданы, уйдет 3-5 дней на получение уведомления о закрытии обособленного подразделения.